初心者でも失敗しない住宅ローンの選び方【2019年最新】注意点とオススメをまとめました! (PR)

こんにちは。

ファイナンシャルプランナーの森口恵美です。

今日はよくご相談をいただく、「失敗しない住宅ローンの選び方」についてお話ししたいと思います。

住宅ローンを検討されている方からよくいただく質問として多いのが、

「比較することが多すぎて何を見たら良いか分からない」

「金利?手数料??違いが分からない」

など、そもそも選び方が難しい、というご質問が多いです。

そこで、今日は住宅ローン初心者の方にもわかりやすい「住宅ローンの選び方」について、3つのポイントに絞ってお伝えしたいと思います。

オススメの住宅ローンも紹介しますので、是非最後まで読んでもらって参考にして貰いたいと思います。

住宅ローン選びで抑えておきたい3つの大事なポイント

住宅ローン選びで抑えておきたいポイントは、次の3つです。

- 金利について

- 返済方法について

- 融資事務手数料の選び方

1つずつ説明していきたいと思います。

その1 金利について

大手銀行もネット銀行も、今や住宅ローンの金利は低金利の時代です。

ではありますが、金融機関によって違いがありますので、一概に選ぶ金融機関はどこでも良い、と言うわけではありません。

そのためにはまず、住宅ローンで適用される金利について知っておく必要があります。

ざっくり分けると下の3つになります。

- 変動金利

- 固定金利

- 固定金利と変動金利のミックス型

変動金利はその名の通り、支払いの金利が変わる住宅ローンです。

変動金利の金利は半年ごとに見直され、上がったり下がったりします。

固定金利は支払いが終わるまで一定の金利で変わらないものを言います。

変動金利よりも高い金利ではありますが、返済終了まで変わらない金利で支払額が固定されるため、

長期的な支払いの見通しがつくこと、急な金利変動があったとしても支払額が変わらないので、

もし金利が急に上がった時でも低い金額で返済が続けられる可能性がある、といったメリットがあります。

代表的な住宅ローンの一つ、「フラット35」と呼ばれるものは、固定金利に当たります。

固定金利と変動金利のミックス型ですが、例えば最初の10年は固定金利で、11年目からは変動金利で、といった住宅ローン商品などはこれに当たります。

この商品を選ぶのに向いている人は、例えば固定金利の間に繰り上げ返済などをして支払い期間を短くできる人になります。

変動の11年目、金利が下がっていればラッキーですが、金利が上がってしまっていると支払額が急に大きくなる可能性もあるからです。

あるいは、11年目の変動金利時に急に支払額が上がった時、繰り上げ返済の対応ができる人にも向いていると思います。

つまり、金利についてまとめると下記のようになります。

- 変動金利は半年ごとに金利が見直されるため、最後まで総返済額が分からない

- 変動金利は金利上昇リスクがある

- 固定金利は最後まで返済額が変わらない

- 金利は変動より高いが、長期的な資金の計画が立てやすい

- 10年固定金利、その後は変動金利といった住宅ローンの組み方もある。

自分はどのタイプ?金利設定の選び方

さてでは自分はどの金利タイプを選ぶか、ということですが

それは返済計画と家計の状況によります。

ただ、大切なのは将来にわたって返済に無理のない方法を選ぶことです。

いまは変動金利が0.5%前後ととても安いですが、30年後は金利の変動がどのようになっているかわかりません。

金利が1%上がると返済額は大幅に上がりますので、その時の家計状況に大きな影響を与えてしまいます。

例えば、借入額3,000万円、

返済金利0.5%、借り入れ期間35年として、シュミレーションしてみます。

(その他手数料などは考えていません。また、元利金等返済で考えています。)

この時、毎月の支払額は、77,875円かかります。

では、もし仮に住宅ローンをスタートしてから10年後、

金利が1%上がって1.5%になったら、どうなるのでしょうか?

なんと、約88,000円~89,000円まで月々の返済額が上がるんです!

月約11,000円も支払額が増え、年間にして135,000円ほど支払いが増える計算になります。

(ただし、借入金利が上昇し返済額が増額となる場合も、それまでの返済額の125%を超えることはありません。)

金利上昇リスクを控えるためにも、家計で耐えられる金利の上昇をシュミレーションを行なって把握しておくことも大切ですね。

いまならフラット35の固定金利も0.8%前後と、固定金利でも比較的返済額を抑えられます。

長期的な支払い見通しを立てたい方は、固定金利を選ばれることをお勧めします。

その2.返済方法について

住宅金利の返済方法については、2種類あります。

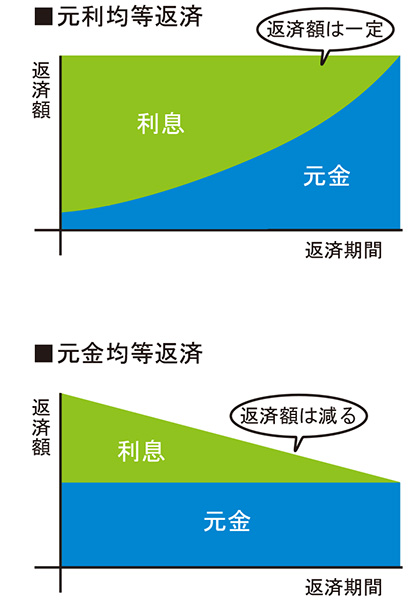

1つ目は、「元利均等返済」と言う方法です。

この支払い方法とは、返済開始から終了するまでの期間、毎月の返済額を「元金」と「利息」の合計が均等となるように計算した返済方法です。

つまり、毎月の返済額は一定ですが、その中に「元金」と「利息」分が合わさっている、といった支払い方法になります。

支払いが開始された当初は、「元金」より「利息」部分を中心に返済していくことになるので、元金部分の減りは遅くなります。

つまり、残高の減りが「元金均等返済」に比べ遅くなるため、支払利息額は大きくなります。

メリットとしては、大幅な金利変動が無い限り、支払額は一定となり、支払いの計画が立てやすいです。

「元金均等返済」方法とは、毎月の返済額を「返済回数で均等に割った元金」と「その月の利息」の合計額になるように計算した返済方法です。

この支払い方法の特徴としては、毎月の返済額が変わってくる、と言うところです。

どのように変わってくるのかと言うと、最初は元金が多いため、そこにかかる利息も多いです。

そのため、支払額が大きくなります。

ですが、返済が進むにつれて、元金が減るため、そこにかかる利息も減ってきます。

と言うように、元金が「均等に減って」行くため、支払い年数が経つごとに支払額も減っていき、

最終的には「元利金等返済」に比べて支払利息額は少なくなります。

(出典:OTONA LIFE)

その3 融資事務手数料の選び方

3つ目に注意して欲しいこと、それは「融資事務手数料」です。

この融資事務手数料は、金融機関によって大きな違いがあります。

この「融資事務手数料」とは何か?

一言で言うと、

- 保証料は不要

- 事務手数料が必要(借入金額の約2%)

で金融機関から住宅ローンを借り入れる仕組みのことです。

これは、ネット銀行発祥のサービスです。

大手の都市銀行などの金融機関では、この「融資事務手数料」とは違い、「保証料型」という仕組みを取っています。

この「保証料型」を一言で言うと、

ひとことで言うと、、

- 保証料が必要(借入金額の約2%)

- 事務手数料が必要(32,400円~54,000円・金融機関によってちがう)

で金融機関から住宅ローンを借り入れる仕組みのことです。

ここで「融資事務手数料」と「保証料型」の違いとしては、まず

「保証料が必要な不必要か」

「事務手数料のかかり方」

です。

注意点としては、「融資事務手数料」を選んだからといって、「保証料型」より安くなるわけではない、

ということです。

ただ、ネット銀行は「保証料」をなくしているところが多いという事を知っておいてくださいね。

実際の「融資事務手数料」について

金融機関によって違いがありますが、主に「定率プラン」と「定額プラン」の2種類があります。

定率プランとは、融資額に対して1.5%~2%という形でかかる事務手数料のことを言います。

ですので、借り入れる金額が多ければ多いほど、負担額も増えていきます。

定額プランは金額が数万円なので安く見えるのですが、住宅ローンの金利が0.2%ほど上乗せされます。

トータル出支払うお金は増えるので、少し割高になることもあります。

この「融資事務手数料」に加えて、「登記関連費用」といった事務手数料が「諸費用」としてかかってきますので、

この分のお金を事前に準備して、ご自身の資金計画に活かしていく必要があります。

例えば、3,000万円借り入れしたとして、定率プランを選択したとします。

融資事務手数料の率が2.16%として計算すると、下記のようになります。

| 定率プラン | 融資額の2.16% |

| 融資事務手数料 | 648,000円 |

これに登記関連費用が20万円~ついてくる(金融機関によって異なります)ので、この場合、

初期費用として100万円ほどの準備は必要です。

これらの費用がかかることを理解しておいてくださいね。

失敗しない住宅ローンのオススメってどれ?

ではここで、初心者でも選びやすい「住宅ローンのオススメ金融機関」についてお話しします。

申込みをするメリット・デメリットを、上記の3点からも説明しますので是非参考にしてくださいね。

私のお勧めする住宅ローンは下記3つです。

●じぶん銀行住宅ローン

●SBIマネープラザ「ミスター住宅ローン」

●ARUHIフラット35

じぶん銀行のメリット・デメリット

ネット銀行・大手銀行含め業界最安値の金利を誇る「じぶん銀行」。

じぶん銀行はUFJ銀行とKDDIの共同出資で作られたインターネット銀行です。

ですので、安心して選べる人気No.1の銀行にもなっています。

じぶん銀行で住宅ローンを選ぶメリット・デメリットをまとめてみます。

●メリット

- 変動金利・固定金利共に業界最低水準の金利

- ガンの際、50%保証団信が無料

- 手続きが簡単で早い

- 様々なコストが0円

●デメリット

- 融資事務手数料が高い

- サポートはメガバンクに比べて薄い

詳しくみていきます。

変動金利・固定金利共に業界最低基準の金利

じぶん銀行の金利は、他者と比べて比較的低い金利となっています。

2019年9月現在

| 変動金利 | 固定10年 | 固定35年 | |

| じぶん銀行 | 0.457% | 0.59% | 1.34% |

| 住信SBIネット銀行 | 0.447% | 0.65% | 1.37% |

| 新生銀行 | 0.45% | 0.75% | 1.2% |

このように、変動・固定どちらの金利に関しても比較的安い金利を選ぶことができます。

変動金利・固定金利とどちらの金利でもオススメです。

例えば、上記金利で5,000万円借り入れて返済した時の返済額は下記のようになります。(手数料などは考えていません。)

※35年金利は変わらないとする。※頭金・ボーナス返済はなしとする。

| 金利 | 年数 | 支払額</t√d> |

| 0.459% | 35年 | 128,844円 |

| 0.59% | 35年 | 131,791円 |

| 1.34% | 35年 | 149,203円 |

実際は変動金利なら毎年2回金利の見直しがありますので、上記の返済額とは変わってきますし、

10年固定なら11年目からは変動金利になりますので、上記金額とは変わってきますが、

金利が低いと支払額が抑えられると言うことを覚えておいてください。

また、じぶん銀行なら35年固定のものがあります。

大手銀行のUFJ銀行ですと35年固定金利の商品がない、と言うこともあるのですが、

長い目で支払い金額を一定させて、支払い計画を明確に立てておきたい、と言う方にはこの35年固定金利を選ぶと言う方法があります。

じぶん銀行は比較的固定35年も安い金利となっていますので、(2019年9月現在)選びやすいと思います。

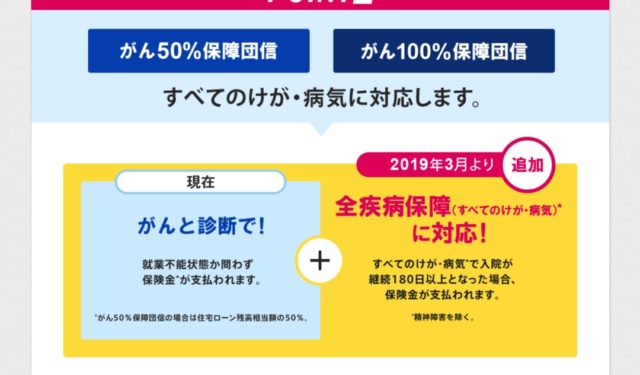

ガンと診断された場合50%保証団信が無料

(出典:じぶん銀行)

じぶん銀行では、がんと診断された時点で住宅ローン残高が半分になる、「がん50%保障団信」に無料で加入することができます。

さらに、2019年3月1日より団信の内容が一部リニューアルされ、精神障害等をのぞく、すべての病気・ケガを保障する「全疾病保障」も保障内容に追加されることになりました。

保障内容を追加することもできますが、がん100%保障団信は年0.2%上乗せ、11疾病保障団信は年0.3%上乗せ、ワイド団信は年0.3%上乗せ金利が設定されます。

借入額が3,000万円、年数が30年の時は、0.3%金利が上乗せされることで約200万円、支払額が増えますので、保障内容をアップされる時はよく考えてもらうことをお勧めします。

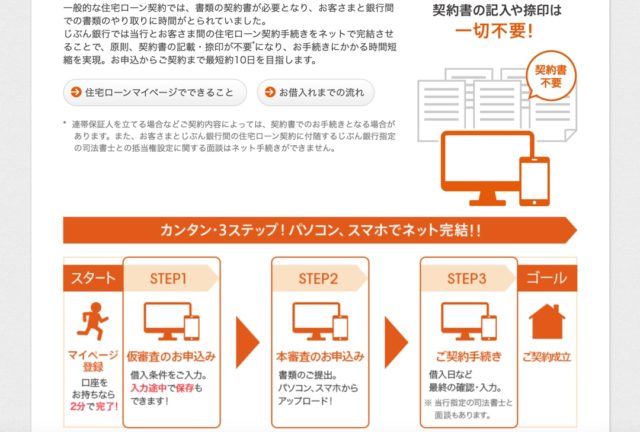

手続きが簡単で早い

(出典:じぶん銀行)

通常、住宅ローンの手続きは「複数の契約書」や「必要書類」を用意して、金融機関に郵送するか店舗に直接持ち込む必要がありますが、じぶん銀行はすべてネットで完結するので、めんどくさい書類の郵送が必要ありません。

そのため、他の金融機関とくらべて手続きが簡単で審査のスピードも早いです。

住宅ローンの申込みから契約までは、1ヶ月~2ヶ月以上時間がかかることがほとんどですが、

じぶん銀行では、最短10日で契約出来ることから、とても人気があります。

様々なコストが0円

(出典:じぶん銀行)

住宅ローンを借りる際は様々なコストが発生しますが、そのうちの6つを0円で用意してくれています。

その6つが下記になります。

・一般団信の保険料

・がん50%保障団信の保険料

・保証料

・資金移動の手数料

・一部繰上げ返済手数料

・収入印紙

このように、借り手にとって余計な費用がかかりにくくしているのも、ネット銀行の住宅ローンならではのサービスと言えます。

では、デメリットも見ておきましょう。

融資事務手数料が高い

じぶん銀行は融資事務手数料が借入額に対してかかってきます。

融資事務手数料=借入額×2.16%※2019年10月以降は2.20%になります。

と言うことで、もし5,000万円の借り入れをしたとすると、

2019年9月30日までは

5,000万円×2.16%=108万円

2019年10月以降は、

5,000万円×2.2%=110万円

かかってくることになります。

この融資事務手数料は、住宅ローンが始まった最初に支払う必要があります。

もし資金が足りなくて一括で払えない、と言う人は、毎月の支払いに組み込むこともできますが、

それによって支払い金利が上がる事はありません。

サポートは大手メガバンクよりも手薄い

やはりインターネット銀行という事もあり、サポートは大手銀行や窓口がある銀行に比べて手薄です。

店舗もあって、スターツ証券が運営する住まいとお金の総合相談ショップ「住まプラ」と、「au SHINJUKU(auショップ新宿店)」で住宅ローンの相談をすることができます。

ただし 、店舗は横浜・池袋・船橋・新浦安・新宿にある5店舗のみです(2019年5月現在)。

そのため、対面で相談できるのは店舗から距離が近い人ということになります。

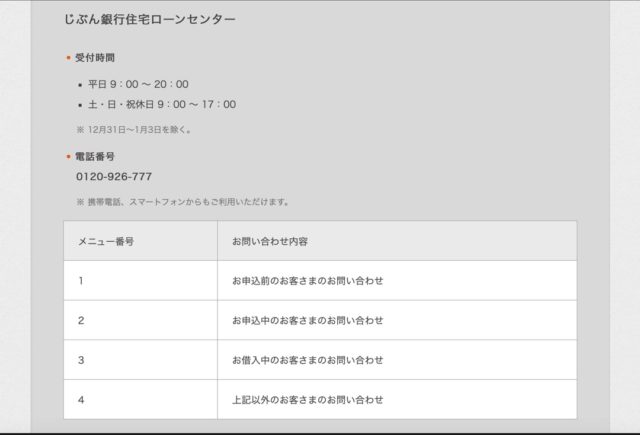

ただ、電話相談ができるコールセンターが用意されているので、心配な方はこちらにお電話することができます。

(出典:じぶん銀行)

というわけで、インターネットのサポートで十分という方には、とてもおススメの住宅ローンです。

SBIマネープラザ「MR住宅ローンREAL」のメリット・デメリット

「じぶん銀行」のような、ネットだけで契約するのは不安、という方にお勧めの住宅ローンです。

対面で相談出来ると言う強みのある住宅ローンならこちらSBIマネープラザの『MR住宅ローンREAL』。

まさに、「お店で相談出来る住宅ローン」となります。

SBIマネープラザ「MR住宅ローンREAL」とは?

SBIマネープラザは銀行代理業者として、住信SBIネット銀行の住宅ローン「MR.住宅ローンREAL」を販売しています。

SBIマネープラザは、SBIグループ唯一の対面で相談できる「金融サービス事業」の中核企業として、証券・保険・住宅ローン・銀行預金などの多種多様な金融商品を店舗で販売する企業です。

同じSBIグループの住信SBIネット銀行の住宅ローン「MR.住宅ローンREAL」を、SBIマネープラザが対面で販売する形をとっています。

つまり「MR.住宅ローンREAL」は、「ネット銀行の低金利」と「対面で相談できる安心感」を併せ持つ住宅ローンなのです。

契約自体は住信SBIネット銀行と契約する形となります。

MR.住宅ローンREALの特徴

MR.住宅ローン REALの特徴は大きく分けてこの3つになります。

・「業界トップクラスの低金利」

・「全疾病保障が無料付帯」

・「対面での相談が可能」

まず、こちらの金利もネット銀行の金利を使っているため、業界トップの金利の低さを誇っています。

2019年9月現在、このようになっています。

(出典:SBIマネープラザ)

住信SBIの住宅ローン金利は、常に1位・2位くらいで低金利なので、人気の住宅ローンです。

また、次にあげる保障も手厚いため、変動金利で住宅ローンを組むなら必ず候補に上がる住宅ローンではないかと思います。

全疾病保障が無料付帯

全疾病保障とは、ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるという保障です。

「じぶん銀行」でもガンについては50%保障が無料でついていますが、ガン保障を100%つけようと思えば0.2%、11疾病の保障をつけようと思うと0.3%の保障が上乗せになります。

先ほども説明しましたように、3,000万円の借り入れで30年、0.3%でも約300万円の負担になりますので、こういった保障が無料でついているMR.住宅ローンREALはとてもお得だと思います。

対面での相談が可能

インターネットでの金利が用いられているにも関わらず、対面で相談出来る安心感があります。

「低金利の住宅ローンを選びたいけれども、ネット銀行は対面で相談できないから不安」という方におすすめの住宅ローンではないかと思います。

MR.住宅ローンREALのデメリット

こちらもデメリットを確認しておきたいと思います。

- 当初固定金利の金利は低金利だが、当初期間終了後の金利上昇幅は大きい

- 融資事務手数料は高い

- 店舗数が少ない、主要都市にしかない

MR.住宅ローンREALのデメリットとして、下記注意が必要です。

当初期間が低金利の当初固定金利(当初期間引下げプラン)は、当初期間中は住宅ローンの中でもトップクラスの低金利になる一方で、当初期間終了後の金利を比較してみると、競合他社よりも割高な金利になってしまいます。

つまり、当初10年固定金利を選んだとして、

最初の10年間は0.66%と低金利なのですが、11年後からの金利はプラス1%以上と、

かなり高くなってしまいます。

つまり、総支払額がとても高くなる、ということになります。

また、住信SBIの商品の特徴として、全固定金利の住宅ローンは他の住宅ローンに比べて金利が高い傾向があります。

全固定金利型については、次に紹介しますが、変動金利型で保障が充実しているところで選びたいならMR.住宅ローンREALを選ばれるのが良いと思います。

また、融資事務手数料はこちらもじぶん銀行と同じ借入額に対して2.16%(2019年10月からは2.2%)になりますので、

借入額が高くなればなるほど、この手数料は高くなります。

そして、対面で相談出来るとはいえ、支店の数は大都市が中心です。

(出典:SBIマネープラザ)

というわけで、SBIマネープラザ「MR.住宅ローンREAL」を選ぶとメリットのある人はこんな人です。

1. 東京や大阪・名古屋など、支店の近くにお住いの方

2. ネット金利ほどの低金利を選びながら、対面で相談したい方

3. 変動金利で住宅ローンを組みたいと考えている方

ARUHIフラット35を選ぶメリットとは

(出典:ARUHI住宅ローン)

もし、すべて固定の金利で返済計画を立てたいという人にお勧めなのは、「ARUHIフラット35」です。

固定金利の商品で「フラット35」という住宅金利の商品があります。

これは、最長35年の全期間固定金利の住宅ローンです。

ARUHI フラット35は、住宅金融支援機構と民間金融機関が提携して提供する全期間固定金利の住宅ローンです。

「突然の金利変動は怖い」

「長期的に支払い計画を立てたい」

という人には固定金利の商品がお勧めなのですが、このARUHI住宅ローンの金利は業界最低金利で提供してくれている住宅ローンなんです。

借り入れ後は、市場の金利上昇する局面でも毎月の返済額が増えないので安心です。

そして、サポートも「店舗」と「オンライン」の両方でサポートを受けられます。

じぶん銀行やSBIの店舗以上に店舗数も全国にありますので、対面のサポートも地方にお住いの方でも受けることができます。

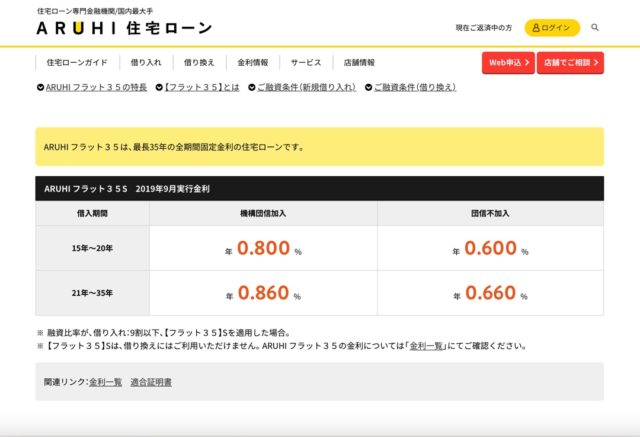

ARUHI住宅ローンの金利は下記のようになります。

(出典:ARUHI住宅ローン)

全固定金利の商品は変動金利よりも高いですが、固定金利で1%を切っている商品ということでARUHIはとても有利な賞品ということが言えますね。

上記3つは金利などからも考えて、オススメの住宅ローン商品です。

実は契約の仕方にもコツがあり、お得に住宅ローンを契約する方法もあります。

そちらについては詳しく下記ページにまとめましたので、ぜひご確認くださいね。

↓ ↓ ↓